年収の3分の1を超える貸付が禁止されています。

法令により、クレジットカード会社・消費者金融会社・信販会社等からの無担保(住宅ローン・自動車ローン除く)のお借入れの合計が年収の3分の1を超えてはならないと定められています。

上限を超えている場合は、新たなお借入れの停止やキャッシングご利用可能枠の引き下げ等、キャッシングサービスのご利用が制限されます。

収入証明書のご提出が必要です。

ポケットカードのキャッシングご利用可能枠や借入額が50万円を超える場合、50万円を超えるキャッシングご利用可能枠を希望される場合、ポケットカードのキャッシングご利用可能枠(または借入額)と他社お借入残高の合計が100万円を超える場合には、収入証明書のご提出が必要です。

- 「お勤め先・ご年収」のご登録がない場合や「収入証明書」をご提出いただけない場合は、キャッシングのご利用を停止させていただく場合がございますのでご了承ください。

- 専業主婦(主夫)の方等でご本人様に収入がない場合は、原則キャッシングサービスをご利用いただくことができません。

収入証明書の提出方法

ご提出方法は、インターネットまたは郵送がございます。

インターネット(会員専用ネットサービス)でのご提出

収入証明書のコピーや郵送の手間がなく、画像データをアップロードして24時間いつでも簡単にお手続きできます。

- 携帯電話やデジタルカメラ等で撮影した収入証明書の画像データを保存します。

- 会員専用ネットサービスの「登録情報照会・変更」メニューの「収入証明書ご登録」画面より、保存した画像を送信してください。

携帯電話やデジタルカメラ等で収入証明書を撮影する場合は、接写モードで撮影をしてください。

画像形式:JPG、GIF、BMP、PNG/サイズ:1ファイル2MB/ファイル添付最大数:5ファイルまで

- 会員専用ネットサービス

郵送でのご提出

お届け用紙と返信用封筒を印刷し、お届け用紙に収入証明書のコピーを貼付してご返送ください。

収入証明書の種類

いすれかのコピーをご提出ください。

- 正社員・公務員・契約社員・派遣社員・パート・アルバイト

- 自由業・自営業

- 年金受給者

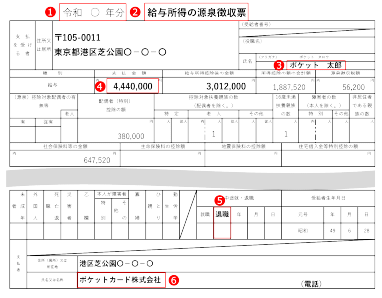

源泉徴収票

対象

- 正社員・公務員・契約社員・派遣社員・パート・アルバイト

1年間(1~12月)における給与の支払額・所得税の源泉徴収額を証する書類で、毎年12月頃に勤務先から発行されます。勤務先に申請すれば、再発行も可能です。

- ※公的年金等の源泉徴収票は、収入証明書として認められておりません。

以下の項目をご確認ください。

- 1最新年度分(12~1月に発行)であること

- 2証明書類名が記載されていること

- 3カード契約者のフルネームが記載されていること

- 4支払金額が記載されていること

- 5退職欄が空欄であること

- ※「退職済み」の記載があるものは受付できません。

- 6支払者欄に発行元(会社名等)の記載があること

- ※手書きの場合は、社販の押印が必要です。

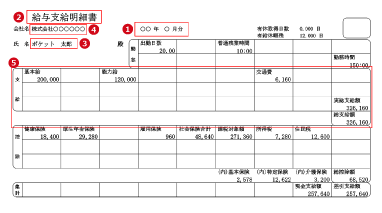

給与明細書(直近2ヶ月分)

対象

- 正社員・公務員・契約社員・派遣社員・パート・アルバイト

現在の勤務先で発行された給与明細書直近2ヶ月分のご提出が必要です。

なお、年収額に賞与を加算される場合は、給与明細書に加えて、発行1年以内の賞与明細のコピーのご提出が必要です。

以下の項目をご確認ください。

- 1支給年月が記載されていること

- ●給与:直近2ヶ月分

- ●賞与:直近1年分

- 2証明書類名が記載されていること(給与明細書、賞与明細書等)

- 3カード契約者のフルネームが記載されていること

- 4発行元(勤務先名称)の記載があること

- ※所属・店名のみでは受付できません。

- ※派遣社員の方は、給与支給元の派遣会社名が必要です。

- ※手書きの場合は、社判の押印が必要です。

- 5支払総額が記載されていること

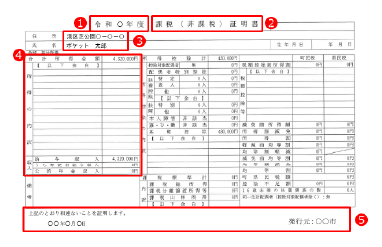

課税証明書(「所得証明書」あるいは「収入証明書」)

対象

- 正社員・公務員・契約社員・派遣社員・パート・アルバイト

- 自由業・自営業

- 年金受給者

証明する年の1月1日時点の住所地の市区町村の窓口で交付手続が可能です。

- ※自治体によって異なりますが、手数料がかかります。

以下の項目をご確認ください。

- 1最新年度分であること

- 2証明書類名が記載されていること

- 3カード契約者のフルネームが記載されていること

- 4所得金額または収入金額の記載があること

- 5発行年月日・発行元の記載があること

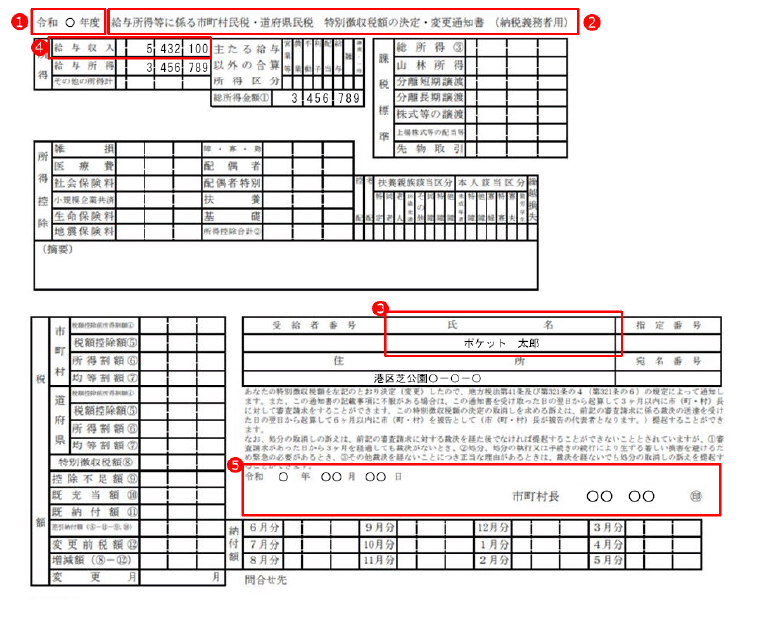

納税通知書

対象

- 正社員・公務員・契約社員・派遣社員・パート・アルバイト

- 自由業・自営業

- 年金受給者

住民税を納めている自治体の課税を担当する課(納税課等)から納税者に送付される課税内容が記載されている通知書です。毎年6月頃に送付されます。

以下の項目をご確認ください。

- 1最新年度分であること

- 2証明書類名が記載されていること

- 3カード契約者のフルネームが記載されていること

- 4収入金額または所得金額の記載があること

- 5発行年月日・発行元の記載があること

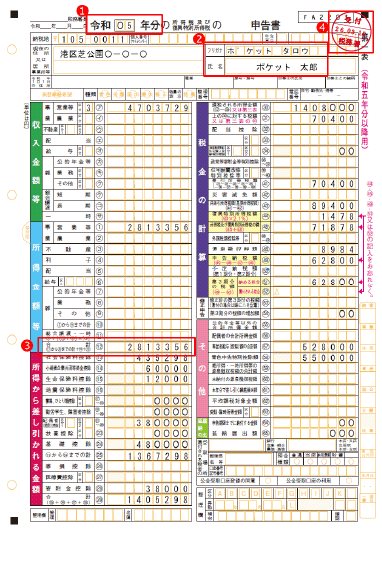

確定申告書(第一表)

対象

- 自由業・自営業

1年間(1~12月)の所得と源泉徴収額を申告し、税額を確定させる申告書です。通常、毎年3月15日までに税務署に提出します。

以下の項目をご確認ください。

- 1最新年度分であること

- 2カード契約者のフルネームが記載されていること

- 3収入金額合計の記載があること

- 4税務署での受付が確認できること

- ○電子申告(e-Tax)

- ・申告の「受付日時」・「受付番号」もしくは「電子申告完了済」文言の記載があるもの

- ○書面申告(窓口・郵送)

- ・確定申告書+税務署から交付されたリーフレット(リーフレットに収受日付・税務署名の記載があるもの)

- ・申告書等取得情報サービスで取得したもの

- ・保有個人情報の開示請求で取得したもの

- ・税務署での申告書等閲覧サービスで撮影したもの

- ○電子申告(e-Tax)

- ※電子申告(e-Tax)で受付日時の記載がない場合は、確定申告書と合わせて「申告書等送信票」または「受信通知」等もご提出ください。

- ※税務署での受付が確認できない場合は、確定申告書と合わせて税務署から交付されたリーフレット(収受日付・税務署名の記載があるもの)を合わせてご提出ください。

支払調書

対象

- 自由業・自営業

取引をした個人事業主に対して、企業が支払った報酬の明細を記入して税務署に提出する書類です。

1月~2月に各企業より個人事業主に送られてきます。

- ※企業によっては送らないところもあります。各取引先企業へご確認ください。

以下の項目をご確認ください。

- 1最新年度分であること

- 2カード契約者のフルネームが記載されていること

- 3「支払金額」欄に金額の記載があること

- 4(手書きの場合)発行元の押印があるもの

年金証書

対象

- 年金受給者

裁定請求手続きを行ってから約2ヶ月ほどで送付され、用紙の上部が「年金証書」、下部が「裁定通知書」になっている書類です。

以下の項目をご確認ください。

- 1カード契約者のフルネームが記載されていること

- 2年金額の記載があること

- 3発行日・発行元の記載があること

年金振込通知書

対象

- 年金受給者

1年間の年金支払予定を記載した書類で、毎年6月頃に日本年金機構から発行されます。

以下の項目をご確認ください。

- 1最新年度分であること

- 2カード契約者のフルネームが記載されていること

- 3年金額の記載があること

- 4発行日・発行元の記載があること

注意事項

- ※公的年金等の源泉徴収票は、収入証明書として認められておりません。ご提出された場合は、再度他の収入証明書のご提出が必要となります。

- ※収入源が複数ある場合は、すべての収入が記載された書類をご用意ください。

- ※ご提出いただいた書類は返却いたしかねますので、あらかじめご了承ください。

- ※書類に不備等がある場合は、再度ご提出をお願いする場合がございます。

- ※ご提出いただいた収入証明書に基づき、当社に登録のお勤め先を変更させていただく場合もございますので、あらかじめご了承ください。

- ※ご登録の住所・勤務先・年収等に変更がある場合には、必ずご変更のうえ、ご提出ください。

- ※収入証明書は原本ではなく、コピーをお送りください。

- ※個人番号(マイナンバー)の記載がある場合は、番号が見えないように塗りつぶしてください。